公司歇業報稅 四個注意

公司歇業報稅 四個注意

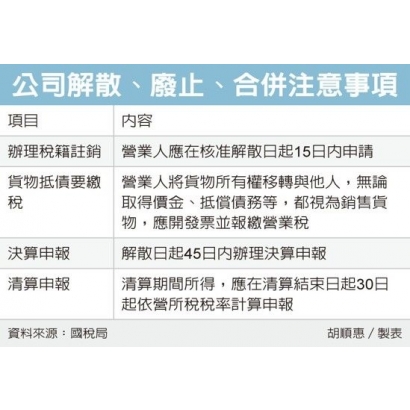

公司營業情況不佳,無法繼續經營,營利事業所得稅如何申報?國稅局提醒,應注意四件事情,第一、辦理稅籍註銷;第二、以貨物來抵償債務,視為銷售須開立發票,繳交營業稅;第三、應在解散、廢止或轉讓日起45日內辦理決算申報;第四,清算完結日30日內辦理清算。

公司因故自行解散或廢止營業時,國稅局表示,首先,公司解散、廢止、轉讓或與其他營業人合併時,營業人應在主管機關核准解散日起15日內,向主管稽徵機關稅捐處,申請註銷營業登記。

第二,營業人以貨物抵償債務視同銷售,國稅局解釋,依營業稅法規定,營業

人解散或廢止營業時所餘存的貨物,或將貨物抵償債務、分配與股東或出資人者,視同銷售貨物,因此,當營業人將貨物所有權移轉與他人,無論取得價金、抵償債務等,都視為銷售貨物,應該按時價開立統一發票,時價是指當地同時期銷售貨物的市場價格,並報繳營業稅。

國稅局舉例,甲公司為家電經銷商,因經營不善,積欠裝潢公司裝修款,裝潢公司多次催討不到,聲稱要進行法律程序,甲公司便同意以時價200萬元的家電商品抵償所欠債務,因此當甲公司發貨時,應開立統一發票交付裝潢公司。

國稅局官員說,經核定使用統一發票的營業人如不再營業,卻銷售貨物或勞務時,應向國稅局申請購買統一發票,依規定開立發票並報繳營業稅,營業人若未開立統一發票,在未經檢舉前,自動補報及補繳所漏稅額,可加計利息免予處罰。

第三,營利事業在年度中解散,應在解散日起45日內辦理決算申報。

第四,至於清算期間的清算所得,應在清算結束之日起30日內,依照申報當年度所適用的營所稅稅率,自行計算繳納。

國稅局官員補充說明,所謂的「清算期間」期限計算方式分成兩種,如果是公司組織,則依《公司法》規定;不屬於公司組織,則自解散日起三個月為清算期間。

2024-10-03 03:00 經濟日報/ 記者胡順惠

公司營業情況不佳,無法繼續經營,營利事業所得稅如何申報?國稅局提醒,應注意四件事情,第一、辦理稅籍註銷;第二、以貨物來抵償債務,視為銷售須開立發票,繳交營業稅;第三、應在解散、廢止或轉讓日起45日內辦理決算申報;第四,清算完結日30日內辦理清算。

公司因故自行解散或廢止營業時,國稅局表示,首先,公司解散、廢止、轉讓或與其他營業人合併時,營業人應在主管機關核准解散日起15日內,向主管稽徵機關稅捐處,申請註銷營業登記。

第二,營業人以貨物抵償債務視同銷售,國稅局解釋,依營業稅法規定,營業

人解散或廢止營業時所餘存的貨物,或將貨物抵償債務、分配與股東或出資人者,視同銷售貨物,因此,當營業人將貨物所有權移轉與他人,無論取得價金、抵償債務等,都視為銷售貨物,應該按時價開立統一發票,時價是指當地同時期銷售貨物的市場價格,並報繳營業稅。

國稅局舉例,甲公司為家電經銷商,因經營不善,積欠裝潢公司裝修款,裝潢公司多次催討不到,聲稱要進行法律程序,甲公司便同意以時價200萬元的家電商品抵償所欠債務,因此當甲公司發貨時,應開立統一發票交付裝潢公司。

國稅局官員說,經核定使用統一發票的營業人如不再營業,卻銷售貨物或勞務時,應向國稅局申請購買統一發票,依規定開立發票並報繳營業稅,營業人若未開立統一發票,在未經檢舉前,自動補報及補繳所漏稅額,可加計利息免予處罰。

第三,營利事業在年度中解散,應在解散日起45日內辦理決算申報。

第四,至於清算期間的清算所得,應在清算結束之日起30日內,依照申報當年度所適用的營所稅稅率,自行計算繳納。

國稅局官員補充說明,所謂的「清算期間」期限計算方式分成兩種,如果是公司組織,則依《公司法》規定;不屬於公司組織,則自解散日起三個月為清算期間。

2024-10-03 03:00 經濟日報/ 記者胡順惠