營利事業出售適用房地合一2.0新制土地,應注意申報減除土地漲價總數額之上限!

營利事業出售適用房地合一2.0新制土地,應注意申報減除土地漲價總數額之上限!

營利事業出售105年1月1日以後取得之土地,應依所得稅法第24條之5第1項規定,以其收入減除相關成本、費用或損失後為土地交易所得額,再減除當次交易依土地稅法第30條第1項規定公告土地現值計算之土地漲價總數額為課稅所得額,其未能自該土地交易所得額減除之土地漲價總數額部分所繳納之土地增值稅,得列為成本費用。

營利事業依規定計算土地交易課稅所得額,得減除之土地漲價總數額,是以土地稅法第30條第1項規定「公告土地現值」計算,並依房地合一課徵所得稅申報作業要點第21點規定以土地交易所得額之數額為上限。

舉例,甲公司113年12月1日交易其於110年10月1日購入之A土地,出售價款新臺幣(下同)1,800萬元、取得成本1,400萬元、已繳納土地增值稅80萬元(甲公司以1,800萬元申報移轉現值並繳納土地增值稅,而A土地公告土地現值為1,500萬元、前次移轉現值1,400萬元),相關費用10萬元,於辦理113年度營利事業所得稅結算申報時,申報土地交易所得額390萬元(出售價款1,800萬元—取得成本1,400萬元—相關費用10萬元)、得減除之土地漲價總數額390萬元〔土地漲價總數額400萬元(自行申報土地移轉現值1,800萬元-前次移轉現值1,400萬元),應以土地交易所得額390萬元為上限〕及課稅所得額0元(土地交易所得額390萬元—得減除之土地漲價總數額390萬元);但經查核發現,甲公司計算減除之土地漲價總數額,非以「公告土地現值」計算,應補徵房地合一稅80萬5,000元,核定情形如下並詳附表:

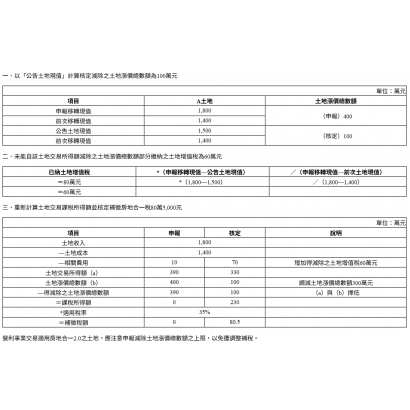

一、以「公告土地現值」計算核定減除之土地漲價總數額為100萬元

二、未能自該土地交易所得額減除之土地漲價總數額部分繳納之土地增值稅為60萬元

三、重新計算土地交易課稅所得額並核定補徵房地合一稅80萬5,000元

營利事業交易適用房地合一2.0之土地,應注意申報減除土地漲價總數額之上限,以免遭調整補稅。

財政部1140423新聞稿

營利事業出售105年1月1日以後取得之土地,應依所得稅法第24條之5第1項規定,以其收入減除相關成本、費用或損失後為土地交易所得額,再減除當次交易依土地稅法第30條第1項規定公告土地現值計算之土地漲價總數額為課稅所得額,其未能自該土地交易所得額減除之土地漲價總數額部分所繳納之土地增值稅,得列為成本費用。

營利事業依規定計算土地交易課稅所得額,得減除之土地漲價總數額,是以土地稅法第30條第1項規定「公告土地現值」計算,並依房地合一課徵所得稅申報作業要點第21點規定以土地交易所得額之數額為上限。

舉例,甲公司113年12月1日交易其於110年10月1日購入之A土地,出售價款新臺幣(下同)1,800萬元、取得成本1,400萬元、已繳納土地增值稅80萬元(甲公司以1,800萬元申報移轉現值並繳納土地增值稅,而A土地公告土地現值為1,500萬元、前次移轉現值1,400萬元),相關費用10萬元,於辦理113年度營利事業所得稅結算申報時,申報土地交易所得額390萬元(出售價款1,800萬元—取得成本1,400萬元—相關費用10萬元)、得減除之土地漲價總數額390萬元〔土地漲價總數額400萬元(自行申報土地移轉現值1,800萬元-前次移轉現值1,400萬元),應以土地交易所得額390萬元為上限〕及課稅所得額0元(土地交易所得額390萬元—得減除之土地漲價總數額390萬元);但經查核發現,甲公司計算減除之土地漲價總數額,非以「公告土地現值」計算,應補徵房地合一稅80萬5,000元,核定情形如下並詳附表:

一、以「公告土地現值」計算核定減除之土地漲價總數額為100萬元

二、未能自該土地交易所得額減除之土地漲價總數額部分繳納之土地增值稅為60萬元

三、重新計算土地交易課稅所得額並核定補徵房地合一稅80萬5,000元

營利事業交易適用房地合一2.0之土地,應注意申報減除土地漲價總數額之上限,以免遭調整補稅。

財政部1140423新聞稿